Risikovurdering og risikostyring

Virksomheden skal foretage en vurdering af den iboende risiko for at blive misbrugt til hvidvask og finansiering af terrorisme. Risikovurderingen er afgørende, da denne bl.a. danner grundlag for, hvordan virksomheden tilrettelægger sin risikostyring, herunder politikker, forretningsgange og kontroller.

Risikovurderingen skal foretages med udgangspunkt i virksomhedens forretningsmodel, og skal klarlægge hvilke forretningsområder i virksomheden, der er eksponeret for hvidvask- og/eller terrorfinansieringsrisici, hvor store disse risici er, og hvordan de kan udmønte sig.

En revisionsvirksomhed eller virksomhed, der leverer bogholderiydelser og erhvervsservice, leverer ofte forskellige tjenesteydelser til deres kunder, og disse kan have forskellig risikoprofil, hvilket er væsentligt at have for øje. Dette gælder ligeledes forskellen i kundetyper, hvor nogle kunder er mere eksponeret for hvidvask eller finansiering af terrorisme end andre.

Risikovurderingen skal bygge på relevante dokumenter, herunder f.eks. den supranationale og den nationale risikovurdering og andre relevant kilder samt egne erfaringer fra den løbende kundeovervågning, og skal løbende opdateres, så den afspejler virksomhedens aktuelle risikoprofil.

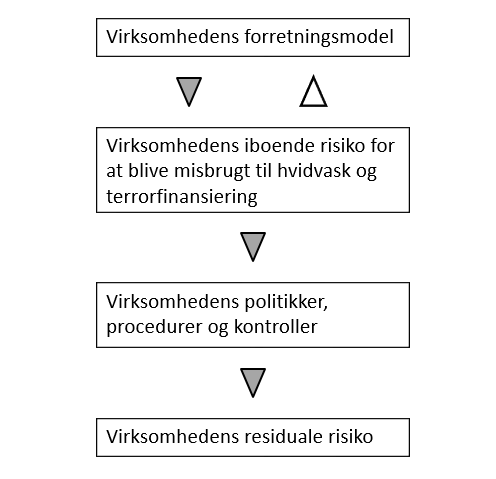

Finanstilsynets vejledning illustrerer i figurformat processen fra konstateringen af den iboende risiko til konstateringen af den risiko, der er tilbage, når virksomheden har truffet beslutning om politikker og forretningsgange mv.

Figur: Finanstilsynet vejledning om lov om forebyggende foranstaltninger mod hvidvask og finansiering af terrorisme (hvidvaskloven)